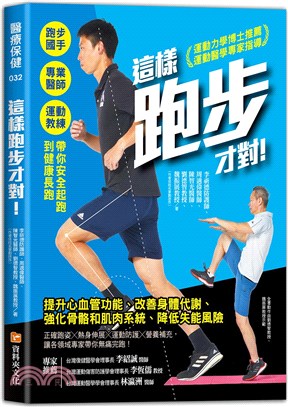

一本書學納稅:新手學納稅從入門到精通(簡體書)

商品資訊

商品簡介

《一本書學納稅——新手學納稅從入門到精通》一書從實踐出發,在理論和實踐之間搭起一座橋樑,幫助職場財務稅務新手快速入門。

本書實操性強,涵蓋了納稅業務操作的整個流程,並配有大量實戰範本、圖表和文書,與實際工作聯繫緊密,具有很強的操作性。具體包括稅收種類認識、增值稅發票開具規定、發票辦理業務、稅收優惠辦理業務、納稅申報業務、出口退(免)稅業務、與稅務有關的證明辦理業務等內容,可作為納稅業務人員培訓用書和實用指南。

作者簡介

蔡佩螢

會計專業畢業,註冊會計師,財務管理師。長期在大型外資企業做財務管理工作,有多年會計核算、經濟分析、審計及稅務工作經驗,熟悉會計法規,系統瞭解財務制度,諳熟國家財經法規政策,對於金融知識、財務管理、體系建立有獨到的認識和理解。

名人/編輯推薦

1.本書內容豐富、文字精煉。

2.大量實際案例,頗具參考價值。

3.圖表為主,文字為輔,一目了然。

序

稅收是國家財政收入的主要來源,是國家發展公益事業,促進經濟和社會全面發展及實現國家管理職能的基本保證,一切經濟組織和公民都有依法納稅的義務。

財務人員應按照稅法規定,正確計算和繳納稅款,做到不重不漏,準確無誤;確保在稅法規定的期限內繳納稅款,做到不拖不占,迅速繳納。

然而,稅務業務並不是一個容易處理的問題,因為稅收的政策、稅種及稅率常常處在變化中,又因稅務系統智能化,網上納稅的出現,一些稅務事務的處理流程也會有相應的變化,這些對企業的財務工作人員都是一種挑戰,財務工作人員必須不斷地緊跟時勢,加強學習。首先,要認真學習《中華人民共和國稅收徵收管理法》《中華人民共和國企業所得稅法》《中華人民共和國個人所得稅法》《中華人民共和國會計法》《中華人民共和國發票管理辦法》《涉稅專業服務監管辦法(試行)》《納稅申報代理業務指引(試行)》《商品和服務稅收分類與編碼(試行)》等法規,對企業所得稅、個人所得稅、增值稅、消費稅、關稅、城市維護建設稅、教育費附加、車輛購置稅、車船使用稅、土地增值稅、城鎮土地使用稅、耕地佔用稅、房產稅、契稅、資源稅、印花稅等各個稅種要有全面的瞭解。

同時,財務人員要瞭解各項稅務事項的業務辦理,每項業務的法律依據、準備資料、辦理時限、業務流程及細節,只有這樣,才能高效率地辦理稅務業務,避免出現一項業務跑稅務局多次還辦不好的狀況。

但是,初涉納稅業務的財務人員,往往容易對稅務業務產生困惑,雖然已經學了不少財務理論知識,可一上崗會發現很多難題無從下手。

基於此,我們組織實戰經驗豐富的專業人士編寫了《一本書學納稅——新手學納稅從入門到精通》,本書從實踐出發,在理論和實踐之間搭起一座橋樑,幫助職場財務稅務新手快速入門。

本書涵蓋了納稅業務操作的整個流程,並配有大量實戰範本、圖表和文書,與實際工作聯繫緊密,具有很強的操作性。具體包括稅收種類認識、增值稅發票開具規定、發票辦理業務、稅收優惠辦理業務、納稅申報業務、出口退(免)稅業務、與稅務有關的證明辦理業務等內容,可作為納稅業務人員培訓用書和實用指南。

本書所依據的稅收政策截至2019年7月31日。在編寫過程中,雖然筆者進行了大量的調研,收集了大量的資料,但書中仍難免有疏漏之處,敬請讀者批評指正。

編 者

目次

第1章 我國稅收種類認識 1

1.1 企業所得稅 2

1.1.1 稅率 2

1.1.2 企業所得稅的徵收方式 4

1.1.3 核定徵收 5

1.1.4 查帳徵收 7

1.2 個人所得稅 8

1.2.1 免征額 8

1.2.2 應納稅所得額 9

1.2.3 專項扣除項目 10

1.2.4 個人所得稅累計預扣法 13

1.2.5 個人所得稅納稅期限 14

1.3 增值稅 14

1.3.1 增值稅的徵稅範圍 14

1.3.2 增值稅的稅率和徵稅率 15

1.3.3 增值稅的納稅期限 17

1.3.4 小微企業免征增值稅 17

1.4 消費稅 17

1.4.1 消費稅的徵收範圍 17

1.4.2 消費稅的稅目和稅率 18

1.4.3 消費稅的計稅方法 21

1.4.4 消費稅的納稅環節 22

1.5 關稅 22

1.5.1 關稅的徵稅基礎與應納稅額計算 23

1.5.2 徵收方法 23

1.5.3 納稅方式 23

1.5.4 稅款計算 23

1.6 城市維護建設稅 24

1.6.1 城市維護建設稅稅率 24

1.6.2 稅額計算 25

1.6.3 城市維護建設稅的征免規定 25

1.6.4 稅額減免 25

1.6.5 徵收方式 26

1.7 教育費附加 26

1.7.1 征費範圍 26

1.7.2 費額計算 27

1.7.3 徵收管理 27

1.8 車輛購置稅 27

1.8.1 徵稅範圍 27

1.8.2 免稅範圍 27

1.8.3 計稅價格與依據 28

1.8.4 退稅條款 28

1.8.5 汽車購置稅的計算 28

1.9 車船使用稅 29

1.9.1 車船使用稅的徵稅範圍 29

1.9.2 車船使用稅的稅率 30

1.9.3 車船稅的適用稅額計算方法 31

1.10 土地增值稅 32

1.10.1 土地增值稅稅率 32

1.10.2 土地增值稅計算方法 33

1.10.3 增值稅徵收的方式 33

1.11 城鎮土地使用稅 34

1.11.1 徵稅範圍 34

1.11.2 稅率 35

1.11.3 應納稅額的計算 35

1.12 耕地佔用稅 35

1.12.1 耕地佔用稅的稅率 35

1.12.2 耕地佔用稅的計算公式 36

1.13 房產稅 36

1.13.1 稅率 36

1.13.2 徵稅物件 36

1.13.3 房產稅稅目稅率表 37

1.14 契稅 37

1.14.1 應繳稅範圍 37

1.14.2 契稅稅率 38

1.14.3 納稅義務發生時間 38

1.15 資源稅 38

1.15.1 資源稅範圍 38

1.15.2 資源稅稅目 39

1.16 印花稅 40

1.16.1 印花稅納稅義務發生時間 40

1.16.2 印花稅的比例稅率(四檔) 40

1.16.3 印花稅計算公式 41

1.16.4 印花稅稅目 41

1.16.5 印花稅的繳納方法 42

1.16.6 印花稅的申報 43

第2章 增值稅發票開具規定 44

2.1 增值稅發票種類 45

2.1.1 增值稅專用發票 45

2.1.2 增值稅普通發票 45

2.1.3 機動車銷售統一發票 47

2.1.4 二手車銷售統一發票 48

2.2 納稅人開具發票基本規定 48

2.2.1 開票系統的使用 48

2.2.2 開具增值稅發票的要求 49

2.2.3 關於發票作廢 51

2.2.4 需要開具紅字增值稅專用發票的處理 52

2.3 增值稅發票開具特殊規定 53

2.3.1 建築服務 53

2.3.2 銷售不動產 53

2.3.3 金融服務 54

2.3.4 生活服務業 55

2.3.5 部分現代服務 56

2.3.6 交通運輸服務 57

2.3.7 小規模納稅人自開增值稅專用發票試點 59

2.3.8 差額徵稅發票開具規定 59

2.3.9 電子發票開具規定 60

2.3.10 機動車銷售統一發票開具規定 60

2.3.11 收購業務發票開具規定 61

2.3.12 稀土企業發票開具規定 61

2.3.13 預付卡業務發票開具規定 62

2.3.14 不徵收增值稅項目發票開具規定 63

2.4 發票查驗、丟失處理 63

2.4.1 發票查驗 63

2.4.2 發票丟失處理 64

2.5 發票違章處理 64

2.6 代開發票 66

2.6.1 代開發票範圍 66

2.6.2 代開發票種類 69

2.6.3 到稅務機關代開發票要哪些稅 70

2.6.4 代開發票辦理流程 72

2.6.5 稅務機關代開發票具體規定 72

2.6.6 代開發票填寫錯誤、銷貨退回或銷售折讓等情形的處理 73

2.7 發票備註欄不可忽略 74

2.7.1 沒按規定填寫將面臨的稅務風險 74

2.7.2 增值稅發票備註欄的信息要求 75

2.8 電子發票 77

第3章 發票辦理業務 79

3.1 領用發票 80

3.1.1 增值稅發票核定(首次) 80

3.1.2 增值稅專用發票(增值稅稅控系統)最高開票限額審批 81

3.1.3 普通發票核定 83

3.1.4 印有本單位名稱發票核定 83

3.1.5 印有本單位名稱增值稅普通發票印製申請 84

3.1.6 申請使用經營地發票 84

3.1.7 增值稅發票核定調整 85

3.1.8 普通發票核定調整 87

3.1.9 增值稅稅控系統專用設備初始發行 87

3.1.10 增值稅稅控系統專用設備變更發行 88

3.1.11 增值稅稅控系統專用設備登出發行 89

3.1.12 發票領用(普通發票) 90

3.1.13 發票退票(普通發票) 91

3.1.14 發票發放(增值稅發票) 92

3.1.15 發票退回(增值稅發票) 93

3.1.16 超限量購買普通發票 94

3.1.17 超限量購買增值稅發票 94

3.1.18 輔導期一般納稅人增購增值稅專用發票 95

3.1.19 購票特批 96

3.1.20 發票驗舊 97

3.1.21 發票繳銷 97

3.1.22 增值稅專用發票存根聯資料獲取 98

3.1.23 發票認證 99

3.1.24 未按期申報增值稅扣稅憑證繼續抵扣審批 100

3.1.25 逾期增值稅扣稅憑證繼續抵扣審批 101

3.2 發票代開 103

3.2.1 代開增值稅專用發票 103

3.2.2 代開增值稅普通發票 104

3.2.3 代開增值稅發票(其他個人出租不動產) 104

3.2.4 代開增值稅專用發票(銷售取得的不動產) 106

3.2.5 代開增值稅普通發票(銷售取得的不動產) 107

3.2.6 代開發票作廢 107

3.2.7 申請開具紅字增值稅專用發票的審核 108

3.2.8 紅字貨物運輸業增值稅專用發票開具申請 109

3.2.9 代開增值稅普通發票衝紅 110

3.2.10 代開增值稅專用發票衝紅 111

3.3 發票相關服務 112

3.3.1 增值稅發票系統發票掛失、損毀報備 112

3.3.2 普通發票丟失(損毀)報備 113

3.3.3 丟失防偽稅控設備 114

3.3.4 發票真偽鑒別 114

3.3.5 《發票領用簿》核發、繳銷 115

3.3.6 增加購票員 116

3.3.7 取消購票員 117

第4章 稅收優惠辦理業務 118

4.1 增值稅優惠 119

4.1.1 增值稅留抵稅額退稅批準類優惠辦理 119

4.1.2 增值稅備案類優惠辦理 119

4.1.3 稅務資格備案 128

4.2 消費稅優惠 134

4.2.1 消費稅事後備案類優惠辦理 134

4.2.2 消費稅批準類優惠辦理 135

4.3 車輛購置稅優惠 136

4.3.1 車輛購置稅事後備案類優惠辦理 136

4.3.2 列入車輛購置稅免稅圖冊的辦理 138

4.4 企業所得稅優惠 139

4.5 個人所得稅優惠 149

4.5.1 個人所得稅優惠核準 149

4.5.2 個人所得稅優惠備案 150

4.6 房產稅優惠 151

4.6.1 房產稅優惠核準 151

4.6.2 房產稅優惠備案 152

4.7 城鎮土地使用稅優惠 155

4.7.1 城鎮土地使用稅優惠核準 155

4.7.2 城鎮土地使用稅優惠備案 156

4.8 土地增值稅優惠 160

4.8.1 土地增值稅優惠備案 160

4.8.2 土地增值稅優惠核準 161

4.9 耕地佔用稅優惠備案 162

4.10 資源稅優惠核準 162

4.11 契稅優惠備案 163

4.12 印花稅優惠備案 166

4.13 車船稅優惠備案 171

4.14 環境保護稅優惠備案 172

4.15 城市維護建設稅優惠備案 173

4.16 教育費附加優惠 173

4.16.1 教育費附加優惠備案 173

4.16.2 地方教育附加優惠備案 174

4.17 納稅人放棄增值稅免(減)稅權聲明 174

第5章 納稅申報業務 176

5.1 納稅申報概述 177

5.1.1 納稅申報的物件 177

5.1.2 納稅申報的期限 177

5.1.3 納稅申報方式 178

5.1.4 納稅申報的要求 178

5.1.5 違反納稅申報規定的法律責任 179

5.2 增值稅申報 179

5.2.1 增值稅一般納稅人登記 179

5.2.2 選擇按增值稅小規模納稅人納稅 180

5.2.3 輔導期一般納稅人轉正 181

5.2.4 恢復增值稅一般納稅人資格 182

5.2.5 防偽稅控系統非正常企業撤銷 182

5.2.6 增值稅一般納稅人選擇簡易辦法計算繳納增值稅備案 183

5.2.7 增值稅、消費稅匯總納稅認定 183

5.2.8 稅務認定資格取消—匯總納稅資格取消 185

5.2.9 增值稅一般納稅人申報 186

5.2.10 增值稅小規模納稅人(非定期定額戶)申報 188

5.2.11 增值稅一般納稅人丟失防偽稅控增值稅專用發票申報抵扣 190

5.2.12 中外合作開採石油(天然氣)資源申報繳納增值稅 191

5.2.13 存量房交易增值稅申報 192

5.2.14 個人出租不動產增值稅申報 193

5.2.15 航空運輸企業年度清算申報 194

5.2.16 農產品增值稅進項稅額扣除標準核定 195

5.2.17 增值稅預繳申報(建築服務) 195

5.2.18 增值稅預繳申報(異地納稅人提供在本市不動產的經營租賃服務) 196

5.2.19 增值稅預繳申報(房地產開發企業有預收款項的情況) 196

5.3 消費稅申報 197

5.3.1 煙類應稅消費品消費稅申報 197

5.3.2 酒類應稅消費品消費稅申報 197

5.3.3 成品油消費稅申報 198

5.3.4 小汽車消費稅申報 198

5.3.5 電池消費稅申報 199

5.3.6 塗料消費稅申報 199

5.3.7 其他類消費稅申報 199

5.4 車輛購置稅申報 200

5.5 企業所得稅申報 202

5.5.1 居民企業所得稅月(季)度預繳納稅申報(適用查帳徵收) 202

5.5.2 居民企業所得稅月(季)度預繳納稅申報(適用核定徵收) 204

5.5.3 居民企業所得稅年度納稅申報(適用查帳徵收) 204

5.5.4 居民企業所得稅年度納稅申報(適用核定徵收) 213

5.5.5 居民企業清算企業所得稅申報 213

5.5.6 關聯申報 215

5.5.7 非貨幣性資產投資遞延納稅調整申報 216

5.5.8 居民企業資產(股權)劃轉特殊性稅務處理申報 217

5.6 個人所得稅申報 218

5.6.1 個人所得稅自行納稅申報 218

5.6.2 生產、經營納稅人個人所得稅自行納稅申報 221

5.7 房產稅申報 222

5.8 城鎮土地使用稅申報 223

5.9 土地增值稅申報 224

5.9.1 土地增值稅預征申報 224

5.9.2 土地增值稅清算申報 225

5.9.3 房地產項目尾盤銷售土地增值稅申報 225

5.9.4 整體轉讓在建工程土地增值稅申報 226

5.9.5 舊房轉讓土地增值稅申報 226

5.10 耕地佔用稅申報 227

5.11 資源稅申報 227

5.12 契稅申報 228

5.13 印花稅申報 229

5.14 車船稅申報 230

5.14.1 車輛車船稅申報 230

5.14.2 船舶車船稅申報 231

5.14.3 微信繳納車船稅 231

5.15 環境保護稅申報 232

5.16 城市維護建設稅申報 233

5.17 房地產交易稅申報 234

5.17.1 房地產交易稅費徵收(一般流程) 234

5.17.2 房地產交易稅費徵收(特殊流程) 236

5.17.3 存量房交易計稅價格覆核流程 237

5.17.4 個人房地產交易土地增值稅費用核實流程 238

5.17.5 個人房地產交易個人所得稅費用核實流程 239

5.17.6 企業納稅人存量房交易土地增值稅 240

5.17.7 企業之間存量非住宅轉讓(不動產登記中心代征)土地增值稅 241

5.18 定期定額戶申報 241

5.18.1 定期定額戶自行申報 241

5.18.2 定期定額戶分月匯總申報 242

第6章 出口退(免)稅業務 244

6.1 出口退(免)稅備案 245

6.1.1 出口退(免)稅備案 245

6.1.2 集團公司成員企業備案 248

6.1.3 融資租賃企業退稅備案 249

6.1.4 邊貿代理出口備案 251

6.1.5 退稅商店備案 251

6.1.6 出口企業放棄退(免)稅權備案 252

6.1.7 出口企業申請出口退(免)稅業務提醒服務 253

6.1.8 跨境應稅行為免征增值稅備案 253

6.1.9 生產企業委託代辦出口退稅備案 255

6.1.10 外貿綜合服務企業代辦退稅備案 255

6.1.11 研發機構採購國產設備退稅備案 256

6.1.12 出口退(免)稅憑證無相關電子信息備案 257

6.2 出口退(免)稅辦理 258

6.2.1 出口貨物勞務免抵退稅申報 258

6.2.2 出口貨物勞務退(免)稅申報 261

6.2.3 增值稅零稅率應稅服務免抵退稅申報 265

6.2.4 增值稅零稅率應稅服務退(免)稅申報 267

6.2.5 延期申報退(免)稅 268

6.2.6 橫琴、平潭企業退(免)稅申報 269

6.2.7 退稅代理機構離境退稅結算 270

6.2.8 進料加工企業計畫分配率備案 271

6.2.9 進料加工企業計畫分配率調整 271

6.2.10 年度進料加工業務核銷 272

6.3 出口證明開具 273

6.3.1 《委託出口貨物證明》開具 273

6.3.2 《代理出口貨物證明》開具 274

6.3.3 《出口貨物退運已補稅(未退稅)證明》開具 275

6.3.4 《出口貨物轉內銷證明》開具 276

6.3.5 《來料加工免稅證明》開具 277

6.3.6 《來料加工免稅證明》核銷 278

6.3.7 《代理進口貨物證明》開具 278

6.3.8 《準予免稅購進出口捲煙證明》開具 279

6.3.9 《出口捲煙已免稅證明》開具 279

6.3.10 《出口捲煙已免稅證明》核銷 280

6.3.11 《中標證明通知書》開具 281

6.3.12 丟失出口退(免)稅有關證明補辦 281

第7章 與稅務有關的證明辦理業務 283

7.1 開具個人所得稅完稅證明或納稅記錄 284

7.2 納稅證明開具 285

7.3 《丟失增值稅專用發票已報稅證明單》開具 285

7.4 《丟失貨物運輸業增值稅專用發票已報稅證明單》開具 286

7.5 《車輛購置稅完稅證明》補辦 287

7.6 《車輛購置稅完稅證明》更正 288

主題書展

更多書展本週66折

您曾經瀏覽過的商品

購物須知

大陸出版品因裝訂品質及貨運條件與台灣出版品落差甚大,除封面破損、內頁脫落等較嚴重的狀態,其餘商品將正常出貨。

特別提醒:部分書籍附贈之內容(如音頻mp3或影片dvd等)已無實體光碟提供,需以QR CODE 連結至當地網站註冊“並通過驗證程序”,方可下載使用。

無現貨庫存之簡體書,將向海外調貨:

海外有庫存之書籍,等候約45個工作天;

海外無庫存之書籍,平均作業時間約60個工作天,然不保證確定可調到貨,尚請見諒。

為了保護您的權益,「三民網路書店」提供會員七日商品鑑賞期(收到商品為起始日)。

若要辦理退貨,請在商品鑑賞期內寄回,且商品必須是全新狀態與完整包裝(商品、附件、發票、隨貨贈品等)否則恕不接受退貨。

![漂鳥集[中英雙語版]](https://cdnec.sanmin.com.tw/product_images/957/957146403.jpg)